Análisis Financiero:

En el entorno empresarial actual, el análisis financiero se ha convertido en una herramienta esencial para la toma de decisiones estratégicas y la sostenibilidad de las organizaciones. Este análisis consiste en examinar la situación financiera de una empresa a través de sus estados financieros, como el balance general, el estado de resultados y el flujo de efectivo. La finalidad es obtener una visión clara de su rentabilidad, solvencia, liquidez y eficiencia operativa.

Más allá de la evaluación de los números, el análisis financiero permite entender la salud económica de la empresa, identificar áreas de oportunidad, y proyectar su capacidad de crecimiento y adaptación en un mercado cada vez más competitivo. Al desglosar indicadores clave como el margen de utilidad, el retorno sobre el capital, las ratios de deuda y liquidez, entre otros, los líderes empresariales pueden anticipar riesgos, ajustar estrategias y optimizar los recursos disponibles. En definitiva, el análisis financiero no solo representa un pilar de control interno, sino también una base sólida para la creación de valor y la sostenibilidad a largo plazo de cualquier organización.

Liquidez:

- Capital de trabajo: Calculado como activos corrientes menos pasivos corrientes. Mide la liquidez general.

- Razón corriente y razón rápida: Evaluación de la capacidad de la empresa para cumplir con sus obligaciones a corto plazo.

- Relación entre efectivo y pasivos a corto plazo: Indica si existen problemas de liquidez en el muy corto plazo.

Eficiencia en la gestión de activos:

- DSO (Days Sales Outstanding): Mide la rapidez con la que la empresa cobra sus cuentas por cobrar; un crecimiento en cuentas por cobrar superior al de ventas puede ser un indicador de problemas de cobro.

- DIO (Days Inventory Outstanding): Evalúa la eficiencia en la conversión de inventarios a efectivo; idealmente, los inventarios no deberían crecer más rápido que las ventas.

- Rotación de activos fijos: Analiza la eficiencia en el uso de los activos fijos y evalúa su valor razonable, especialmente para activos intangibles.

Solvencia:

- Razón deuda-activo: Determina la solidez financiera; se sugiere observar la proporción de deuda a largo plazo en relación con las ventas a lo largo del tiempo.

- Deuda a corto plazo: Es una prioridad de pago, por lo que es importante que la empresa tenga capacidad para cumplir con estas obligaciones financieras inmediatas.

Rentabilidad:

- ROE (Return on Equity): Rentabilidad sobre el patrimonio calculado como ingreso neto sobre el patrimonio. Mide la capacidad de la empresa para generar beneficios en relación con la inversión de los accionistas.

- Razón de equidad (Equity ratio): Calculada como patrimonio sobre activos totales. Proporciona una visión de la estabilidad y es recomendable compararla con estándares de la industria.

El archivo también sugiere que todos estos indicadores se comparen con promedios de la industria y se analicen a lo largo del tiempo para obtener una perspectiva más profunda de la posición financiera de la empresa y su evolución.

Caso:

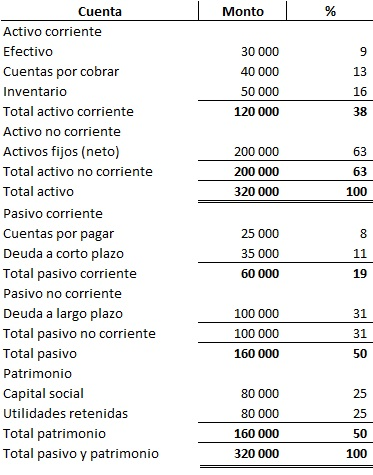

Balance de Posición Financiera:

Cálculo de Indicadores Financieros

Liquidez

Eficiencia en la Gestión de Activos

- DSO (Days Sales Outstanding): Si las ventas anuales son $500,000:DSO=(CuentasporCobrar/VentasAnuales)×365=(40,000/500,000)×365=29.2 dıˊasDSO = (Cuentas por Cobrar / Ventas Anuales) \times 365 = (40,000 / 500,000) \times 365 = 29.2 \text{ días}DSO=(CuentasporCobrar/VentasAnuales)×365=(40,000/500,000)×365=29.2 dıˊasEste indicador muestra que la empresa tarda aproximadamente 29 días en cobrar sus cuentas.

- DIO (Days Inventory Outstanding): Si el costo de ventas es $300,000:DIO=(Inventario/CostodeVentas)×365=(50,000/300,000)×365=60.8 dıˊasDIO = (Inventario / Costo de Ventas) \times 365 = (50,000 / 300,000) \times 365 = 60.8 \text{ días}DIO=(Inventario/CostodeVentas)×365=(50,000/300,000)×365=60.8 dıˊasEsto indica que la empresa tarda unos 61 días en vender su inventario, lo cual puede compararse con la industria para evaluar eficiencia.

- Rotación de Activos Fijos = Ventas / Activos Fijos=500,000/200,000=2.5= 500,000 / 200,000 = 2.5=500,000/200,000=2.5Cada dólar invertido en activos fijos genera $2.5 en ventas, un buen indicador de eficiencia en el uso de activos fijos.

Solvencia:

Deuda a Activo = Total Pasivo / Total Activo=160,000/320,000=0.5 o 50%= 160,000 / 320,000 = 0.5 \text{ o } 50\%=160,000/320,000=0.5 o 50%La empresa tiene una proporción de deuda del 50% en comparación con sus activos totales.

Deuda a Corto Plazo: Verifica que el efectivo cubra la deuda a corto plazo.Efectivo/PasivoCorriente=30,000/60,000=0.5Efectivo / Pasivo Corriente = 30,000 / 60,000 = 0.5Efectivo/PasivoCorriente=30,000/60,000=0.5Con un ratio de 0.5, la empresa puede necesitar gestionar mejor su flujo de efectivo para cubrir su deuda de corto plazo.

Rentabilidad:

ROE (Return on Equity): Si el ingreso neto es $40,000:ROE=IngresoNeto/Patrimonio=40,000/160,000=0.25 o 25%ROE = Ingreso Neto / Patrimonio = 40,000 / 160,000 = 0.25 \text{ o } 25\%ROE=IngresoNeto/Patrimonio=40,000/160,000=0.25 o 25%Un ROE del 25% muestra una buena rentabilidad sobre la inversión de los accionistas.

Razón de Equidad = Patrimonio / Activo Total=160,000/320,000=0.5 o 50%= 160,000 / 320,000 = 0.5 \text{ o } 50\%=160,000/320,000=0.5 o 50%La razón de equidad indica que el 50% de los activos de la empresa están financiados por capital propio, un indicador de estabilidad.

Análisis:

Según el balance y los indicadores calculados:

Buena Posición de Liquidez:

Con un capital de trabajo positivo de $60,000 y una razón corriente de 2, la empresa tiene una posición de liquidez sólida para cubrir sus obligaciones a corto plazo.La razón rápida de 1.17 indica que incluso sin considerar inventarios, ABC, S.A. puede cumplir con sus deudas a corto plazo, lo que demuestra una gestión prudente de la liquidez.

Eficiencia en Cobros y Gestión de Inventario:

El DSO de 29 días sugiere una gestión eficiente en la cobranza de cuentas, lo cual es fundamental para mantener el flujo de efectivo y cubrir necesidades operativas. Sin embargo, la empresa podría estar ofreciendo condiciones de crédito algo laxas en comparación con industrias que tienen un DSO más bajo.

El DIO de 61 días es relativamente alto, sugiriendo que la empresa tarda alrededor de dos meses en convertir inventarios en ventas. Este dato puede indicar que ABC, S.A. está acumulando inventario, lo cual podría incrementar costos de almacenamiento o deterioro de productos. Sería prudente analizar si el inventario está alineado con la demanda del mercado.

Uso Eficiente de Activos Fijos:

Con una rotación de activos fijos de 2.5, la empresa demuestra un buen uso de sus activos, generando $2.5 en ventas por cada dólar invertido en activos fijos. Esto es positivo, pero debe compararse con el promedio de la industria para determinar si el uso de activos puede mejorar aún más.

Equilibrio entre Capital Propio y Financiamiento Externo:

La deuda a activo del 50% y una razón de equidad del 50% reflejan un buen equilibrio entre capital propio y deuda. Esto le da a la empresa una estructura financiera balanceada, lo que reduce el riesgo de sobreendeudamiento y permite flexibilidad para expandirse o invertir en nuevos proyectos si lo desea.

Deuda a corto plazo: Sin embargo, solo el 50% de la deuda a corto plazo está cubierta con efectivo disponible ($30,000 de efectivo frente a $60,000 en pasivos corrientes). Esto podría ser un área de mejora en la gestión de flujo de efectivo, ya que depender únicamente del efectivo para cubrir deuda a corto plazo podría generar tensiones si hay una disminución en los ingresos.

Alta Rentabilidad para los Inversionistas:

El ROE del 25% es muy atractivo, lo que significa que los accionistas están recibiendo una buena rentabilidad sobre su inversión. Este nivel de rentabilidad sugiere que la empresa tiene potencial para reinvertir o distribuir ganancias a los accionistas. Sin embargo, el ROE alto también podría ser un indicativo de apalancamiento, por lo que es importante monitorear la proporción de deuda para evitar que se convierta en una carga.

Posible Dependencia en Deuda a Largo Plazo:

La empresa tiene una deuda a largo plazo significativa ($100,000), que representa un 31% de su activo total. Aunque su balance general es saludable, depender en gran medida de la deuda a largo plazo puede limitar su capacidad para obtener financiamiento adicional en el futuro. Es recomendable que la empresa planifique estrategias de reducción de deuda a largo plazo o explore opciones de financiamiento de menor costo.

Conclusión:

En resumen, la empresa ABC, S.A. muestra una estructura financiera equilibrada con buena liquidez y rentabilidad. La gestión del inventario y la deuda a corto plazo son áreas que pueden mejorarse para optimizar el flujo de efectivo y reducir costos. Con una sólida base de capital y un ROE atractivo, ABC, S.A. está en una buena posición para crecer, pero debe tener en cuenta su dependencia de la deuda a largo plazo y el impacto que esto puede tener en su capacidad de financiamiento futuro.

Jorge Gutiérrez Guillén

Contador Público Autorizado y Asesor de Negocios

JGutierrez Auditores Consultores S.A.

📞 Oficina: +506 2552-5433

📱 Celular/WhatsApp: +506 8811-5090

✉️ Correo electrónico: jgutierrez@consultoresjg.com

🌐 Sitio web: consultoresjg.com

📍 Dirección: El Carmen, Cartago, Costa Rica

#AnálisisFinanciero

- #PlanificaciónFinanciera

- #GestiónDeRiesgos

- #OptimizaciónFinanciera

- #EstrategiaFinanciera